El debate sobre la coparticipación Argentina

- Opinión

El presidente Mauricio Macri derogó el decreto de necesidad y urgencia (DNU) firmado por su antecesora Cristina de Kirchner que dispuso la transferencia a todas las provincias del 15% de los fondos de coparticipación, luego de un fallo de la Corte Suprema de Justicia.

La medida que da de baja el decreto 2.635 del 30 de noviembre del año pasado fue adoptada mediante otro DNU, en este caso el 73/2016, que se publica hoy en el Boletín Oficial.

La Constitución Nacional de 1853 estableció un sistema Federal de Gobierno, lo que implica la existencia de tres niveles de autoridad: Nacional, Provincial y Municipal. La Constitución Nacional define las competencias tributarias de la Nación y las Provincias. Mientras las Provincias tienen en todo momento la competencia para establecer impuestos directos (por ejemplo: ganancias), la Nación sólo puede establecer impuestos directos concurrentemente con las provincias por tiempo determinado, y en situación de emergencia. En el caso de los impuestos indirectos (que gravan determinadas actividades o manifestaciones económicas que hacen presumir cierta capacidad contributiva, por ejemplo: IVA), tanto la Nación como las provincias tienen en forma concurrente la potestad tributaria de imponerlos en cualquier momento.

1) ¿Cómo era antes de la Ley de Coparticipación? ¿Qué dice y de cuándo es esa ley?

La Constitución Nacional de 1853 estableció un sistema Federal de Gobierno, lo que implica la existencia de tres niveles de autoridad: Nacional, Provincial y Municipal. La Constitución Nacional define las competencias tributarias de la Nación y las Provincias. Mientras las Provincias tienen en todo momento la competencia para establecer impuestos directos (por ejemplo: ganancias), la Nación sólo puede establecer impuestos directos concurrentemente con las provincias por tiempo determinado, y en situación de emergencia. En el caso de los impuestos indirectos (que gravan determinadas actividades o manifestaciones económicas que hacen presumir cierta capacidad contributiva, por ejemplo: IVA), tanto la Nación como las provincias tienen en forma concurrente la potestad tributaria de imponerlos en cualquier momento.

La crisis de 1930 impactó negativamente sobre la recaudación de los impuestos aduaneros (exclusivos de la Nación), por lo que para sostener lo recaudado y para evitar la doble imposición se estableció hacia 1935 la unificación de los impuestos nacionales y provinciales (excepto los aduaneros) estableciéndose a la vez un sistema de distribución. Este fue el primer sistema de Coparticipación de impuestos.

Modificaciones a la Ley de Coparticipación

Las modificaciones de los porcentajes de coparticipación que siguen responden a sucesivos cambios al interior de cada impuesto, en los montos definidos como coparticipables y no coparticipables. Por ejemplo, en el impuesto a las ganancias (que es totalmente coparticipable), en la actualidad se detrae un 16% para distribuir entre el Fondo del Conurbano Bonaerense, el fondo para HNBI y los Adelantos Transitorios a la Nación (ATN). De esta forma, el monto a distribuir a las provincias en forma automática se redujo. También aparecieron con el tiempo nuevos impuestos a nivel nacional que han sido parcialmente coparticipados, como el “Impuesto al Cheque” o las retenciones a las exportaciones agrícolas (derechos de exportaciones, que comenzaron a ser coparticipadas sólo en una porción desde el año 2009, a través del Fondo Solidario de la Soja). Estos reiterados cambios fueron incidiendo en la “distribución primaria” entre Nación y Provincias.

- 1946: se establece aumentar al 21% la distribución primaria hacia las provincias.

- 1951: se establece que el 48,8% corresponde a la Nación y el 51,2% para las provincias.

- 1954: a la Nación correspondía el 68,8% y a las provincias la diferencia.

- 1958: se establece el 58% para la Nación, el 36% para las provincias y el 6% para la Capital Federal.

- 1966: se establece el 56% para la Nación y el 46% para las provincias.

- 1968: se establece 39,2% para las provincias.

- En 1970, surgió la figura de los Adelantos del Tesoro Nacional (ATN), gestionados por el Ministerio del Interior para situaciones imprevistas.

- En 1973, de la totalidad de lo recaudado, a la Nación correspondía el 46,5%, a Capital Federal y Territorio Nacional de Tierra del Fuego el 1,8% y a las provincias el 48,5%. A diferencia del Sistema de Coparticipación vigente en la actualidad, la Ley 20.221 de dicho año determinó criterios explícitos (y novedosos en comparación con lo existente previamente) para la distribución secundaria: 65% según tamaño de la población, 25% por brecha de desarrollo (con indicadores de calidad de la vivienda, número de automóviles por habitante y grado de educación de la población) y 10% según la dispersión de la población teniendo en cuenta las áreas de menor densidad geográfica.

- Si bien este régimen de coparticipación implicó un avance importante en materia redistributiva, sus alcances se vieron limitados por una serie de modificaciones a nivel fiscal llevadas adelante por la dictadura militar (1976-1983) que perjudicaron directamente a las cuentas provinciales. En primer lugar, se descentralizaron los servicios educativos de nivel inicial y primario sin derivar los recursos correspondientes a las provincias, por lo que éstas debieron sostener con recursos propios dicha transferencia. En segundo lugar, la reforma tributaria de 1980 determinó la reducción de las alícuotas de las contribuciones patronales con las que se financiaba el sistema jubilatorio y el Fondo Nacional de la Vivienda (FONAVI), a la vez que fijó que dichos recursos serían solventados a través de una deducción sobre los fondos coparticipables.

- Al poco tiempo del retorno de la democracia, la Ley de Coparticipación de 1973 quedó fuera de vigencia (esta Ley tenía establecido un período de vigencia hasta el 31 de diciembre de 1980, y fue prorrogada en dos oportunidades hasta caducar hacia fines de 1984).

- En 1988 se suscribió un acuerdo financiero transitorio: los criterios de distribución no se basaron en nuevos coeficientes con indicadores consensuados, sino que se determinaron de acuerdo con lo efectivamente distribuido durante el período 1985-1987. Eso marcó desde el comienzo que el Sistema de Coparticipación se encuentre configurado de acuerdo con la forma que asumió el reparto de recursos en el escenario político de la Argentina hacia mediados de la década del ochenta, cuando la lógica discrecional imperaba por sobre cualquier criterio objetivo (Basualdo, CIFRA, 2010).

- Este régimen se encuentra vigente en la actualidad: “Ley 23.548, Régimen transitorio para distribución de recursos entre la Nación y las provincias por un plazo de dos años”. De acuerdo con esta ley, los fondos a distribuir se conforman por lo recaudado por todos los impuestos nacionales –existentes o a crearse–, de la siguiente forma:

- La distribución primaria para la Nación fue del 42,34% (de ese porcentaje se destinaría un 0,7% a la provincia de Tierra del Fuego y un 1,4% a la CABA), 1% al Ministerio del Interior (Aportes al Tesoro Nacional – ATN) y 56,66% a las provincias.

- La distribución secundaria quedó a discreción de los gobernadores.

- Década de los ’90: se afectó directamente la estructura de financiamiento público nacional a partir de: i) La reforma previsional de 1994 que tuvo como consecuencia directa un fuerte déficit del Estado nacional; ii) la rebaja aplicada sobre las alícuotas de las contribuciones patronales y iii) la transferencia de las cajas de previsión social provinciales (y su déficit) hacia la Nación.

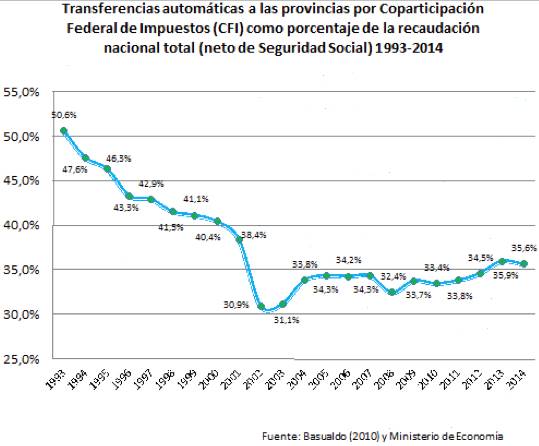

- EN ESTE MARCO, a través de las leyes Nº 24.130 y 26.078, se determinó la retención de un 15% de la masa de impuestos coparticipables para atender el pago de obligaciones previsionales (Sistema de Seguridad Social nacional), lo que perjudicó directamente a las provincias. Sumado a ello, se afectó todavía más la situación financiera de las provincias con la transferencia de los servicios educativos y de la salud pública (que incluía la administración de escuelas nacionales de nivel medio y de adultos, la supervisión de escuelas privadas, y también la gestión de una serie de hospitales nacionales y dos programas alimentarios pasaron a la órbita provincial). De este modo, la coparticipación federal de impuestos pasó de representar el 50,6% de los recursos tributarios nacionales (netos de seguridad social) en 1993 a sólo el 38,4% en 2001, y luego cayó al 30,9% en 2002 (ver gráfico siguiente).

- También en los 90 se establecieron (entre 1991 y 1992) los “fondos pre-coparticipables” que permitían que la Nación cuente con una detracción de suma fija para ser aplicado al Fondo Compensador de Desequilibrios Fiscales. Esto permitía utilizar fondos antes de ser considerados coparticipables; y se administraban posteriormente a través de ATN (Adelantos del Tesoro Nacional) y de forma discrecional.

- En 1994, la reforma de la Constitución Nacional incluyó la coparticipación dentro de la Constitución, en el artículo 75° inciso 2. En 1994 además se obligó a lograr la aprobación del Congreso nacional y de las provincias de un nuevo régimen antes de fines del año 1996, y se estableció que para la modificación del régimen de coparticipación (vigente desde 1988), era necesario que todas las provincias aprobaran la modificación.

- Mayo de 2002: se concretó un acuerdo entre el gobierno nacional y los gobernadores, ratificado por el Congreso a través de la Ley 25.570. El mismo incorporó a la masa de recursos coparticipables del 30%, el impuesto a los créditos y débitos en cuenta corriente (conocido como “impuesto al cheque”), un claro beneficio para las provincias. También se fijaron los mecanismos a través de los cuales se garantizaría la renegociación y cancelación de la deuda pública provincial (canje de deuda con el gobierno nacional)1.

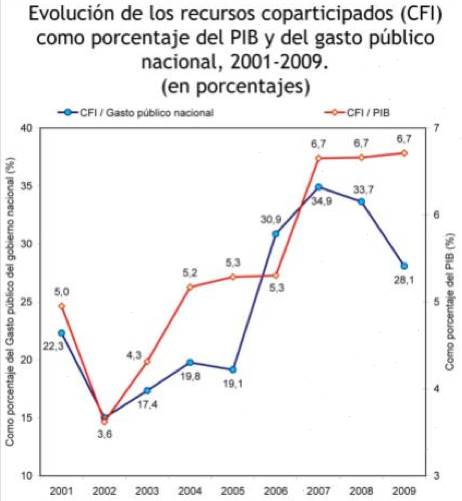

Como se ve en el gráfico siguiente, durante el kirchnerismo (con datos disponibles entre 2001 y 2009) aumentó el peso de las transferencias de coparticipación, tanto si se miden sobre el Gasto como sobre el PBI (ver cuadro que sigue de CIFRA-CTA).

Un debate importante: ¿qué criterio se utiliza para medir lo que se destina desde Nación hacia las provincias?

Algunos especialistas sólo consideran las transferencias de Coparticipación Federal de Impuestos por la Ley 23.548, pero lo cierto es que a esos montos deben sumarse las “leyes especiales” que han ido agregando nuevas transferencias a las provincias (por distintos conceptos). Eso conformaría de manera más completa la “distribución primaria”2.

Revisar la distribución primaria entre Nación y provincias sin considerar las “leyes especiales” -como la ley de financiamiento educativo, el Fondo Federal Solidario (FFS), el Fondo Nacional de la Vivienda (FONAVI) y el Fondo del Conurbano bonaerense, entre otras- que fueron aprobadas con posterioridad a la ley de coparticipación, resulta insuficiente. Si hacia 2011 el porcentaje de recursos coparticipados asciende al 27% (y ello no logra superar el mínimo establecido del 34% de coparticipación provincial) al sumarse los regímenes especiales el porcentaje distribuido aumenta al 33,8%. Con este criterio, la suma de la coparticipación original y las leyes especiales (“coparticipación efectiva”) ha permitido mantenerse en la línea del mínimo establecido del 34% (un poco por debajo en algunos años, y en otros levemente por encima) que debe destinarse a las provincias, con excepción de los años de crisis 2001 y 2002 que alcanzaron del 30,9 y el 31,1% respectivamente (ver gráfico que sigue).

2 Ver lo que se analiza desde chequeado.com. El 17 de mayo de 2012 Macri dijo: “La coparticipación era del 50-50, después fue del 60-40 y ahora es 75 para Nación y 25 para las provincias” y Chequeado sostiene que esa afirmación FALSA porque debe considerarse la “coparticipación efectiva” (sumar las leyes especiales). En la nota de Chequeado se sostiene que “existe un debate en torno a qué porcentaje de coparticipación tomar. Los legisladores provinciales afirman que se debe calcular la coparticipación sin las leyes especiales, pero la Nación argumenta que se deben tener en cuenta las normas sancionadas luego de 1988” Link de la nota: http://chequeado.com/ultimas-noticias/la-coparticipacion-era-del-50-50-d...

2) ¿Qué filosofía aplica ese criterio?

En la Constitución se incluyen los principios de igualdad y equidad. La Constitución coloca sobre el Estado nacional la responsabilidad de velar por la cobertura de las necesidades primarias de las personas, e indica que todos los ciudadanos deben ser considerados iguales ante la ley. El criterio de fondo que orienta la coparticipación (incluida recién en la CN de 1994) es un trato equitativo para el conjunto de los ciudadanos argentinos: se estipula que la distribución “se efectuará en relación directa a las competencias, servicios y funciones de cada una de ellas contemplando criterios objetivos de reparto; será equitativa, solidaria y dará prioridad al logro de un grado equivalente de desarrollo, calidad de vida e igualdad de oportunidades en todo el territorio nacional”, y garantiza la “automaticidad en la remisión de los fondos”. No obstante, como se mencionó anteriormente, los mecanismos o criterios operativos para decidir cómo se distribuyen los fondos han sido cambiantes.

3) ¿Qué hizo el kirchnerismo? ¿Qué ventaja tuvo lo nuevo, la no coparticipación o la forma en que se instrumentó?

Con el kirchnerismo no se estableció un nuevo esquema de coparticipación. El principal cambio derivó de la estatización de las AFJP, que impulsó el juicio por parte de las provincias por la retención correspondiente al 15% de los fondos para financiar el déficit del sistema previsional acordado en 1992. Con la estatización del sistema, las provincias demandantes plantearon que no existía motivo para seguir detrayendo,

dado que ya no existía el déficit originario y a través del Fondo de Garantía de Sustentabilidad se generaba un excedente. La detracción tenía sentido si existía un déficit. Este argumento fue tomado por la Corte Suprema en el fallo del 23 de noviembre pasado: la ANSES es un agente financiero con plata que no es propia.

Algunos comentarios sobre la administración centralizada de una porción importante de la recaudación durante el kirchnerismo:

1. El crecimiento sostenido en los últimos doce años generó una recaudación tributaria record con altos niveles de recaudación de impuestos a nivel provincial y a la vez ingentes montos coparticipables. Sin embargo, los tributos que presentaron un mayor crecimiento en esta etapa no son coparticipables o se coparticipan sólo parcialmente (tales como los derechos de exportación y el impuesto a los débitos y créditos bancarios, que pasaron de representar el 10,2% de los recursos tributarios totales en 2001 al 19,8% en 2009, por ejemplo). Por el contrario, los impuestos al valor agregado (IVA) y a las ganancias (los más importantes en términos de su peso en la coparticipación) tuvieron una evolución inversa: mientras en 2001 explicaban el 55,9% de los ingresos tributarios totales, en 2009 sólo lo hacían en un 46,1%.

A pesar de esto, el ritmo de ascenso de los recursos tributarios destinados a las provincias fue similar al ritmo de crecimiento de los ingresos tributarios totales en el kirchnerismo. La evolución de la participación de las transferencias totales a las provincias sobre el total de ingresos tributarios se mantuvo en promedio alrededor del 34,2% entre 2004 y 2014, marcando una trayectoria estable (más allá de su fuerte caída entre 2001 y 2002).

2. ¿Por qué razón no disminuyó la coparticipación a las provincias si se redujo el peso en la recaudación de los principales impuestos coparticipables? Si bien los recursos coparticipados, por un lado y las transferencias específicas por “leyes especiales”, por otro, han crecido durante el kirchnerismo, éstas últimas son las que presentaron un incremento mayor en términos relativos. Por fuera de la coparticipación, las transferencias especiales de recursos del Estado nacional para gastos corrientes e inversiones de capital en cada una de las jurisdicciones tuvieron un gran crecimiento, incrementándose en términos reales un 220% entre 2001 y 2009. En 2004 las leyes especiales sólo representaban el 26,7% de la coparticipación efectiva transferida a las provincias, en 2010 crecieron al 31% y en 2014 se mantienen en 30,6%. Es decir, las leyes especiales crecieron 4 puntos durante el kirchnerismo, por encima de la CFI por ley.

3. Entre las leyes especiales o transferencias específicas se encuentra la creación del Fondo de Desendeudamiento, un alivio fiscal importante para los gobiernos provinciales involucrados, tanto por la vía de una reducción del stock de deuda, como producto de una baja en el peso de los vencimientos a través de su reprogramación. Esto facilitó la administración de las provincias e incluso permitió el impulso de obras postergadas, las cuales de otra forma no se hubiesen hecho desde el nivel provincial.

4. Otra transferencia por fuera de la coparticipación por ley fue la creación del Fondo Solidario de la Soja3, por medio del Decreto 206/09 y tras la no aprobación por parte del Congreso de la Resolución 125. Este Fondo distribuye, de manera automática, un 30% de las retenciones a la soja y sus derivados de acuerdo con los coeficientes secundarios establecidos por la Ley de Coparticipación Federal de Impuestos. Esto significó un incremento en las transferencias automáticas a provincias de 3,9% en 2009 y, a su vez, un aumento de un 1% de la participación de las mismas sobre la recaudación nacional neta de la Seguridad Social.

Este fondo ha sido particularmente importante. En un estudio realizado entre la Universidad Nacional de General Sarmiento y la Secretaría de Asuntos Municipales de la Nación, se demuestra para el período 2003-2013, mejoró la relación entre los gastos de capital y los gastos totales en NOA y NEA. Los autores (Alejandro López

Accotto, Carlos Martínez y Martín Mangas de UNGS) sostienen que el Estado Nacional jugó un rol en este proceso con el Fondo Federal Solidario (FFS), el cual distribuye entre todas las provincias argentinas el 30 por ciento de la recaudación de las retenciones a las exportaciones de soja. El promedio nacional pasó de 14 por ciento en 1993-2002 a 17 por ciento en 2003-2013. De lo recibido, los gobiernos provinciales se comprometen a destinar el 70 por ciento a la inversión pública y a distribuir el 30 por ciento restante entre sus municipios, que también deben asignar dichos recursos al gasto de capital. En el promedio nacional, el FFS financió, en 2013, aproximadamente el 15 por ciento de la inversión pública municipal. En el NEA significo el 25 por ciento y en el NOA al 32 por ciento. En el NEA, durante la convertibilidad la participación del gasto de capital en los presupuestos municipales no llegaba al 13 por ciento, mientras que en la etapa 2003-2013 dicho guarismo alcanzó el 22 por ciento. En el NOA el salto fue, para los mismos períodos, del 13 al 20 por ciento. Se evidencia que los municipios de las regiones menos desarrolladas lograron un crecimiento de este indicador superior al resto del país.

5. La centralización en el manejo de fondos de la recaudación permitió además durante el kirchnerismo el impulso de políticas de inclusión de la administración centralizada marcó un piso de derechos para toda la Argentina. Un ejemplo de ello ha sido la AUH. Si quedara en manos de los distritos, solo podrían encarar ese gasto algunas provincias que cuentan con recursos suficientes, ampliando todavía más las diferencias entre provincias. Ha sido un avance el que las provincias y municipios pudieran construir y gobernar sobre un piso de distribución nacional.

6. Como contracara, la fuente de financiamiento centrada en la Nación concentró en este nivel las disputas por el aumento de la presión fiscal y progresividad tributaria (fundamentalmente asentada en las retenciones) evitándoles a las provincias los costos políticos de tales medidas. Provincias y municipios pudieron gestionar sin necesidad de brindar disputas por incrementar la progresividad o la presión fiscal (sólo existieron un pocos casos, como el de Provincia de Buenos Aires con el aumento del impuesto inmobiliario rural). Este eje suele omitirse: a través de la reivindicación del federalismo, suele exigirse más aportes desde la Nación hacia las provincias, pero se evade la discusión sobre el importante rol recaudatorio de las mismas (como ejemplo, poseen la posibilidad de recaudar dos impuestos fundamentales en términos de progresividad: el inmobiliario rural y el inmobiliario urbano). Según un informe de la Facultad de Ciencias Económicas de la UNC de agosto de 2012, que analiza la composición de la recaudación tributaria en las provincias, “el ISIB (ingresos brutos) aportaba alrededor del 57% de la recaudación tributaria provincial total en el año 2001 e incrementó su participación en 19 puntos para el año 2011. En sentido opuesto, se comportaron los impuestos inmobiliario, Automotor y Otros tributarios (el Inmobiliario cedió 10 puntos y participa en el 7% de los recursos tributarios en 2011, Automotor cedió 3 puntos y participa un 5%” (2012, página 7).

7. Es importante identificar de dónde proviene el cuestionamiento al “centralismo” fiscal en nombre del federalismo. Esta crítica se articula con un cuestionamiento a la presión tributaria en tanto muletilla habitual de la ortodoxia económica, en general apuntando sus dardos a poner en duda la necesidad de la participación activa del Estado en la economía. “La carga impositiva ha tenido un crecimiento sorprendente y significa la consolidación de un estatismo agobiador para la actividad productiva y el empleo, que se han estancado en los últimos años”, Orlando Ferreres (La Nación, 26/03/2014). El discurso ortodoxo frecuentemente sostenido por economistas admiradores de los países centrales, suele olvidar la presión tributaria existente en éstos, la cual a su vez habilita la implementación de amplios sistemas sociales y de protección. Según la OCDE, Suecia y Dinamarca ostentan una relación PBI/impuestos cercana al 50%, seguido por otros países también denominados “infiernos fiscales” como Bélgica y Noruega, que rondan el 45%. Por su parte, Holanda, uno de los países que ha reducido su presión fiscal en lo últimos años, aún se encuentra en cifras cercanas al 40%. En este marco, en Argentina esta relación fue del 26,5% para el año 2012, habiendo alcanzado sus mayores picos en 2010 y 2011 con cifras del 33% (CIFRA, 2012).

8. En suma, existe un amplio debate sobre la descentralización con mayor reparto de fondos a las provincias. En este tema creemos que no hay conclusiones lineales.

Por un lado la descentralización ES POSITIVA: en la medida en que permite acercar la respuesta a la demanda y fortalece las posibilidades de “gestión local” de los recursos logrando mayor eficiencia.

Por otro, la descentralización ES NEGATIVA: en tanto que por su modalidad de aplicación ha significado malas experiencias en Argentina, en el marco del desmantelamiento de las funciones y capacidades estatales durante los 90 con los programas del Banco Mundial. En Salud y Educación se produjo una descentralización que en los hechos no habilitó el desarrollo e impulso equitativo en todas las provincias, a contramano del espíritu original de la coparticipación. Vale la pena indicar además que en el plano más estrictamente político, los procesos de descentralización en la década de los noventa tuvieron la finalidad de desandar las experiencias de los estados nacionales en el marco de proyectos populares, apuntando a condicionar el surgimiento de expresiones de estado de bienestar que habían caracterizado la etapa previa a los golpes cívico-militares de los 70.

4) ¿Por qué las provincias no se quejaron o dejaron de quejarse? ¿Cuál es la excusa de la Corte para fallar a favor de tres provincias? ¿Hay diferencias con el resto?

Cada modificación del reparto coparticipable es esencialmente una disputa política. La detracción del 15% en 1992 destinado al Anses (ratificado luego con la Ley 24.130) tuvo la finalidad de financiar el déficit creciente del sistema previsional producto de la reforma del mercado de trabajo de aquel momento. Las provincias tuvieron su compensación: entregaron a la Nación las cajas de jubilaciones, por lo que evitaron seguir pagando eso. Un año más tarde, la Nación se comprometió a “aceptar la transferencia al Sistema Nacional de Previsión Social de las Cajas de Jubilaciones Provinciales”. En los años siguientes, once provincias -entre las que se excluyen Córdoba, San Luis y Santa Fe- transfirieron sus cajas jubilatorias a la Nación. Pero en 1999, se firmó el Compromiso Federal (ratificado por las leyes 25.235 y 25.400) mediante el cual la Nación se comprometió a financiar los déficits de los sistemas provinciales no transferidos, para lo cual las provincias debían armonizar (o “adecuar”) su sistema jubilatorio al esquema nacional en un plazo de 180 días. Es decir, estaban incluidas si cumplían con ese requisito.

El eje de conflicto original con Córdoba está relacionado con esta última cuestión: demandó al Estado nacional por el no pago de dicha compensación y la Nación respondió que Córdoba no había armonizado su sistema jubilatorio (mantuvo requisitos de jubilación más atractivos que a nivel nacional y por ende no debía ser financiado). Asimismo, en 2006, la Ley 26.078 extendió el acuerdo hasta que se sancionara una nueva ley de coparticipación federal, como exige la reforma de la Constitución nacional de 1994. Allí, las provincias de Córdoba, Santa Fe y San Luis reclamaron judicialmente la restitución del 15%, en virtud de no existir el déficit original que daba sustento a la detracción.

En este sentido, vale la pena considerar que en su último fallo, la Corte Suprema no hizo referencia a las diferencias en los casos de cada provincia sino que consideró que las mismas tenían razón porque:

– el Gobierno sancionó una ley sin llegar a un acuerdo con las provincias y sin obtener de ellas el “respaldo necesario”, como demanda la Constitución.

– como la Anses ahora es superavitaria, la retención implica que se desempeñe actualmente como un “inversor institucional” con fondos de las provincias.

5) ¿Qué quiere Macri ahora? ¿qué puede ofrecer?

- La Corte Suprema le “marcó la cancha” a Macri y al frente Cambiemos con un fallo que incide directamente en los recursos nacionales.

- Ello provocó ruidos con el accionar de la Corte (como deja ver Clarín), agudizados con el DNU de Cristina, que agrandó los fondos que Nación dejaba de percibir de las provincias (CFK apuntó a la igualdad de trato entre las provincias).

- Frente al fallo de la Corte Suprema, Macri puede:

- Realizar un recorte de las prestaciones de ANSES (de sus programas o de las jubilaciones mismas);

- Compensar la merma de ingresos de ANSES con fondos del Tesoro Nacional; en este caso, aumentaría el déficit fiscal, a contramano de las intenciones de Cambiemos. Es de esperarse entonces que si se recorre esta opción se defina como contrapartida un ajuste de otros rubros del presupuesto;

- Intentar negociar con las provincias un acuerdo para soportar conjuntamente ese costo entre Nación y provincias;

- Estirar los plazos de cumplimiento del fallo, acordando sólo con las tres provincias con sentencia de la Corte y esperar a que se concrete el reclamo judicial del resto. Este pareciera ser el camino habida cuenta que desde Cambiemos se pidió declarar la inconstitucionalidad del DNU de CFK y en línea la Corte le indicó a Formosa que debía iniciar el juicio por primera instancia.

6) ¿Que estarán dispuestos a aceptar en el nuevo escenario después de la actitud de la Corte tanto con San Luis, Córdoba, Santa Fe como Formosa después?

- Las provincias beneficiadas con el fallo se verán favorecidas con la no detracción del 15% de sus fondos coparticipables y a la vez recibirán el retroactivo aplicado desde el año 2006 (quizás en cuotas);

- El resto de las provincias fue enviada a realizar el “caminito” de la justicia desde la primera instancia. La Corte no les cierra la puerta, pero las invita a judicializar la demanda (llama al estudio “caso por caso”), lo que en la práctica significa tiempos largos y arbitrarios;

- Posiblemente la intención de la Corte es que eventualmente antes de que se resuelvan esos casos particulares, se conforme un nuevo acuerdo de coparticipación.

- El resto de las provincias no beneficiadas seguramente evaluará si les conviene presionar por un nuevo acuerdo de coparticipación, con la dificultad de que tiene que existir unanimidad y ninguna provincia está dispuesta a ceder (Buenos Aires estará interesada en recuperar los puntos que perdió de coparticipación y como contracara posiblemente las provincias más chicas y más beneficiadas no busquen un nuevo acuerdo). Pero además hay una variable política: aquellas provincias aliadas al macrismo (Jujuy, Mendoza, por ejemplo) quizás evalúen más conveniente utilizar su cercanía a la Nación antes que rediscutir coparticipación en términos equitativos y desde cero.

Resalta en este marco la propuesta de Urtubey de crear un Fondo de Convergencia (que podría conformarse con esa detracción del 15%) para distribuir entre las provincias. Esta podría ser una posible negociación que tendría resultados más inmediatos para las provincias que los tiempos judiciales y no tocaría la actual distribución de coparticipación, que resultaría difícil de cerrar. En ese marco, es posible que Nación esté de acuerdo (frente a las presiones de las provincias), aunque siendo el macrismo quien controle ese fondo como forma de disciplinamiento a los gobernadores.

7) Una nueva ley de coparticipación

En términos políticos y económicos, es necesaria una nueva ley de Coparticipación porque resulta una herramienta fundamental para aumentar la igualdad de oportunidades, acrecentar la competitividad de la economía (ayudar a las economías regionales, entre algunos objetivos prioritarios), y mejorar la distribución del ingreso. La gran mayoría de los especialistas en derecho fiscal y tributario se manifiestan a favor de establecer un nuevo acuerdo. Pero este debate no puede darse aisladamente, sino que es importante tener en cuenta:

- Poco se dice sobre el proceso político y fiscal argentino de deterioro constante de la estructura fiscal sufrido durante cincuenta años, y particularmente profundizado por el quiebre institucional de 1976, que hoy se traduce en la herencia de un sistema fiscal fuertemente regresivo. Hay que modificar la estructura impositiva para pensar en ser equitativos: no puede discutirse solamente el reparto de lo recaudado a partir de mecanismos regresivos o con poca progresividad.

- Sorprende que, frente a una ley que no refleja en la actualidad las realidades de cada una de las jurisdicciones, los debates públicos lejos están de centrarse en la planificación económica para el desarrollo de las distintas provincias, ni en cómo modificar la estructura impositiva de los impuestos coparticipables de manera más progresiva, sino que se sustentan exclusivamente en el reclamo de aportes adicionales resumidos en “lo que aporta mi provincia y lo que recibe”.

- Es decir, las provincias más poderosas (utilizando un discurso federal) reclaman que no reciben tanto como aportan.

- No casualmente, la lógica de las provincias ricas que buscan recibir lo mismo que aportan reitera la misma lógica individual que cuestiona la presión tributaria o la solidaridad intergeneracional y entre sectores con la Seguridad Social: “la plata de los jubilados” (no utilizable para otros fines que para jubilación de aportantes). La concepción de justicia que aún mantienen algunos sectores de la sociedad como resultado de la imposición cultural desde la última dictadura militar, donde “lo justo” se asocia fuertemente a la libertad individual y débilmente al concepto de solidaridad social en su sentido más amplio (ya que se entiende a la seguridad social como resultante de una relación directa entre lo que aporto y lo que recibo), se potencia por los efectos del discurso neoliberal antiestatal que sostiene que todo lo que administre el Estado es ineficiente. El caso más paradigmático ha sido la confrontación entre las visiones de seguridad social sustentadas en sistemas de capitalización individual y sistemas de solidaridad intergeneracional (AFJP versus Sistema de Reparto).

Anexo

CONCEPTOS IMPORTANTES

Distribución primaria: establece qué proporción de cada impuesto se destina a la coparticipación (establecido en el texto de cada una de las leyes de cada impuesto).

Distribución secundaria: determina la posterior distribución entre las distintas provincias. Ejemplo: en 1935, la distribución primaria establecía un 82% para la Nación y para las provincias un 17,5%. La distribución secundaria entre provincias se determinaba a partir de un 30% en relación a la cantidad de población, un 30% de acuerdo al gasto, un 30% de acuerdo a los recursos totales de la provincia (antes de la implementación del sistema) y un 10% por partes iguales entre todas las provincias.

Impuestos coparticipables: a las ganancias; al valor agregado; internos; a la transferencia de inmuebles de personas físicas y sucesiones indivisas; sobre el capital de las cooperativas; a la ganancia mínima presunta; y el gravamen de emergencia sobre premios de determinados juegos de sorteo y concursos deportivos.

Impuestos parcialmente coparticipables: sobre los combustibles líquidos y gas natural; a la energía eléctrica; sobre los bienes personales; Monotributo; a los créditos y débitos bancarios; y los derechos de exportación desde el 2009.

Centro de Economía Política Argentina - www.centrocepa.com.ar

Del mismo autor

- ANSES: el botín de las reformas 14/11/2017

- "Importación sobre ruedas": cae la producción y aumentan las importaciones en la industria automotriz 08/09/2017

- Vaca Muerta: el “éxito” de la inversión 25/07/2017

- El vuelto del segundo semestre 13/08/2016

- Los cambios en la medición del SIPA 20/06/2016

- Diagnóstico a medida 16/05/2016

- La salida exitosa del cepo 03/05/2016

- Plan de Primer Empleo: cómo regresamos al neoliberalismo laboral 26/04/2016

- Operaciones con el dólar futuro 11/04/2016

- Primero Prat-Gay, ahora Macri 04/04/2016