Capitalisme financier

Le capitalisme, dans sa configuration actuelle de dictature mondiale du capital financier, commet des crimes contre l'humanité et dévaste la planète.

- Opinión

Voler une Banque est un crime, mais plus criminel c´est de le fonder. *Bertold Brecht*

*En 1968, une décision de justice du Minnesota a révélé la nature du capital financier*[1]* <#_ftn1>.*

*Le litige opposait un particulier, M. Daly, à une banque, le **First National Bank of Montgomery**, son créancier hypothécaire. Lorsque M. Daly a pris du retard dans ses paiements à la Banque, celui-ci a voulu se faire payer avec la maison. M. Daly a soutenu que dans l'hypothèque, il n'y avait aucune contrepartie de la part de la Banque, puisqu'elle ne disposait pas de l'argent de l'hypothèque puisque le montant du prêt avait été créé à partir de zéro au moment où le prêt a été autorisé. Autrement dit, en créditant dans sa comptabilité que on prêtait à M. Daly 14 000 dollars, la Banque avait créé de l'argent et ne l'avait pas retiré d'un actif préexistant. En d'autres termes, la Banque ne s'est pas rendue dans leur coffre-fort pour retirer cette somme en billets à prêter à M. Daly.*

*Le tribunal, dans sa décision, a donné raison à M. Daly, statuant que le contrat hypothécaire était nul, car il manquait une contra prestation légitime de la Banque. Par conséquent, la demande de la banque de reprendre la maison de M. Daly manquait de fondement juridique*[2]* <#_ftn2>.*

**

I. Lorsque les êtres humains sont passés de la subsistance avec des produits de leur travail à l'échange de leurs propres produits avec ceux résultant du travail de tiers, ils ont rencontré le problème que ledit échange impliquait différents objets, par exemple des bottes pour poulets et devaient le résoudre en trouvant un dénominateur commun pour que l'échange soit équitable. La solution était d'établir un équivalent général: l'argent. Premièrement, les pièces d'or, d'argent ou de bronze qui avaient ou se voyaient attribuer une valeur intrinsèque.

Mais il restait à voir pourquoi une poule se voyait attribuer, arbitrairement ou non, un prix de X pièces et une paire de bottes un prix de XY pièces.

Aristote a répondu à la question:

«En réalité, il ne peut pas arriver que des choses aussi différentes soient proportionnelles les unes aux autres; mais il est également vrai que, par nécessité, il est possible sans trop d'efforts de les mesurer tous suffisamment. Il doit y avoir une unité de mesure, mais cette unité est arbitraire et conventionnelle: elle s'appelle monnaie ».

Marx, commentant Aristote a écrit:

«Aristote lui-même nous le dit faute de quoi son analyse ultérieure échoue: faute du concept de valeur. Qu'est-ce que la même chose, c'est-à-dire quelle est la substance commune que la maison représente pour le lit, dans l'expression de sa valeur? Quelque chose comme ça "ne peut pas vraiment exister", affirme Aristote. Pour quoi? Par opposition au lit, la maison représente quelque chose d'égal, dans la mesure où cela représente à la fois - la maison et le lit - quelque chose qui est effectivement égal ».

Et c'est le travail humain en général. Ou le travail abstrait. À la fois celui qui produit des biens matériels et celui qui se traduit en biens immatériels.

Dans l'économie de marché, l'échange de biens se fait sur la base d'un prix exprimé en monnaie. Ce prix monétaire reflète dans une certaine mesure la quantité de travail humain abstrait qui a été utilisé pour produire la marchandise, qu'elle soit matérielle ou immatérielle.

Mais seulement dans une certaine mesure, car d'autres facteurs interviennent dans le prix, comme la loi de l'offre et de la demande, le travail spécifique qui a été investi dans la production d'une marchandise donnée, la concurrence entre producteurs, etc.

Mais ce prix peut être faussé lorsqu'il s'agit d'un prix de monopole, c'est-à-dire lorsqu'il n'y a qu'un seul fournisseur d'un certain produit sur le marché (ou qu'un petit groupe a accepté de fixer un prix). Tant qu'ils respectent un plafond afin que la demande ne soit pas drastiquement réduite. Plafond qui peut passer - si les conditions socio-politiques le permettent lorsqu'il s'agit d'un besoin de base, comme la nourriture, l'eau et l'électricité ou que la publicité en a fait une nécessité de base dans l'esprit des consommateurs.

Compte tenu de tous ces facteurs, on peut dire qu'il existe une relation approximative entre la valeur du travail et la monnaie en circulation qui la représente et qui est utilisée pour l'échange de biens.

Avec cette exception fondamentale: dans le système capitaliste, le travail humain est soumis aux lois du marché (offre et demande).

Pendant la journée de travail, le travailleur produit une valeur supérieure à la valeur représentée par le salaire. En effet, dans le système capitaliste, le travail est une marchandise, soumise à la loi de l'offre et de la demande, qui varie en fonction de l'offre d'emploi plus ou moins grande en général et dans chaque branche de production.

Le chômage, plus ou moins élevé, est permanent, l'offre d'emploi est toujours inférieure à la demande, ce qui met toujours l'employeur àl´avantage - parmi d'autres facteurs (économiques, politiques et sociaux) qu'il serait long de lister ici - pour négocier le salaire. Ainsi, la valeur du salaire que reçoit le travailleur est toujours inférieure à la valeur que le travailleur crée avec son travail.

Cette différence de valeurs constitue le gain - ou le fondamental du gain - du capitaliste. D'autres circonstances favorables ou défavorables pour l'employeur peuvent contribuer à augmenter ou à diminuer les bénéfices obtenus dans le processus de production,

Ces valeurs sont créées dans le processus de production de biens et de services (industrie, agriculture, recherche scientifique, éducation, soins médicaux, transports, eau potable, énergie, assainissement, etc.).

Le salaire est alors le prix que l'employeur paie au travailleur manuel ou intellectuel pour qu'il mette sa main-d'œuvre à sa disposition pendant un certain temps. La force de travail doit être comprise non seulement comme la force physique mais aussi comme les compétences et les connaissances, la capacité d'imaginer, de créer et d'inventer de l'employé.

C'est ainsi que le système fonctionne et les valeurs créées par le travail humain sont inégalement réparties dans la société de manière monétaire sous forme de salaires, de profits et d'intérêts et / ou de revenus.

II. Tout a fonctionné ainsi jusqu'à ce que le capital financier acquière une position totalement hégémonique dans le système capitaliste dominant.

Mais le processus qui a conduit à la position hégémonique actuelle du capital financier a commencé avec la constitution de grandes entreprises transnationales à la suite de la concentration et de l'accumulation du capital, qui a conduit à la formation de grands oligopoles et monopoles dont la base financière s'est consolidée depuis la fin du XIXe et du début du XXe siècle avec la fusion du capital industriel et du capital bancaire. Les grands monopoles transnationaux ont renforcé leurs finances en s'établissant comme des sociétés par actions, qui absorbaient l'épargne populaire par l'émission d'actions (participation au capital et aux bénéfices -ou pertes- de l'entreprise) et d'obligations (crédits contre l'entreprise qui accumulent également des intérêts).

Jusqu'à ce que la suprématie planétaire actuelle du capital financier soit atteinte à la suite d'un profond changement de l'économie mondiale à partir des années 1970, moment qui marque la fin de l'État providence, caractérisé par la production de masse et la consommation de masse, sous l'impulsion de cette dernière, par l'augmentation tendancielle des salaires réels et par la généralisation de la sécurité sociale et des autres prestations sociales. C'est ce que les économistes appellent le modèle «fordiste», d'inspiration keynésienne, caractérisé dans la production par le travail en chaîne (taylorisme), commencé aux États-Unis et qui s'est répandu en Europe surtout après la Seconde Guerre mondialeetdanscertain mesure et pour quelque temps dans des pays du tiers monde.

L'épuisement du modèle de l'Etat Providence était dû à plusieurs facteurs, dont deux méritent d'être mentionnés: la reconstruction d'après-guerre, qui servait de moteur à l'expansion économique, prenait fin et la consommation de masse avait tendance à stagner ou à baisser aussi bien que les bénéfices des entreprises. Le choc pétrolier du début des années 70 a également joué un rôle.

Pour donner un nouvel élan à l'économie capitaliste et inverser la tendance à la baisse du taux de profit, il est devenu nécessaire d'incorporer de nouvelles technologies (robotique, électronique, informatique) dans l'industrie et les services, ce qui a nécessité de gros investissements en capital.

Quelqu'un a dû payer la facture. Commence alors l'ère d'austérité et de sacrifices (gel des salaires, détérioration des conditions de travail et augmentation du chômage) qui accompagnent la reconversion industrielle. Dans le même temps, la révolution technologique dans les pays les plus développés a stimulé la croissance du secteur des services et une partie de l'industrie traditionnelle a été déplacée vers les pays périphériques, où les salaires étaient - et sont - bien inférieurs.

Dans ces conditions, la soi-disant «mondialisation néolibérale» prend forme: le passage d'un système d'économies nationales à une économie dominée par trois centres mondiaux: les États-Unis, l'Europe et la Chine.

Avec l'incorporation des nouvelles technologies, la productivité a énormément augmenté, c'est-à-dire qu'avec le même travail humain, la production est devenu beaucoup plus élevé.

Deux possibilités se sont ouvertes: soit encourager la consommation de masse de biens traditionnels et de biens nouveaux à l'échelle planétaire avec une politique salariale expansive, une politique sociale à la manière de l'Etat Providence, réduire la journée de travail en fonction de l'augmentation de la productivité pour créer des conditions de plein emploi , reconnaître des prix internationaux équitables pour les matières premières et les produits des pays pauvres, ou l’option était maintenir et augmenter les marges bénéficiaires tout en maintenant bas les salaires, l'emploi et les niveaux d'emploi et les prix des produits de la Pays du tiers-monde.

La première option aurait été faisable dans un système d'économies nationales, dans lequel la production et la consommation se déroulent principalement à l'intérieur du territoire, dont un pacte social de fait entre capitalistes et salariés en tant que consommateurs est possible. Mais dans le nouveau système «globalisé», la production est destinée à un marché mondial de «clients solvables» et n’intéresse

pas le pouvoir d'achat de la population du lieu de production. Dans les conditions d'une mondialisation accélérée, les détenteurs du pouvoir économique et politique à l'échelle mondiale avec leur vision de «l'économie mondiale» et du «marché mondial» parient sur la deuxième alternative (bas salaires, bas niveaux d'emploi, liquidation de la sécurité sociale, prix bas des matières premières, etc.) pour augmenter leur taux de profit.

Cette option a eu pour conséquence d'accentuer les inégalités sociales au sein de chaque pays et au niveau international, créant ainsi une nette différenciation de l'offre et de la demande de biens et de services. La production et la fourniture de biens n'étaient pas orientées vers les personnes en général, mais vers les soi-disant «clients solvables». C'est ainsi que l'offre de produits de luxe a énormément augmenté et que l'offre de nouveaux produits tels que les ordinateurs et les téléphones portables a trouvé une grande masse de clients dans les pays riches et de nombreux clients dans la première périphérie pas trop pauvre. Parallèlement, les biens essentiels à la survie (alimentation, services de santé, médicaments, logement digne de ce nom, etc.) ont été laissés hors de portée de la grande majorité du secteur le plus pauvre de la population mondiale: plus de trois milliards d'êtres humains vivant avec moins que l'équivalent de trois dollars par jour.

*L'idée de service public et d'un droit irrévocable aux biens essentiels pour vivre avec un minimum de dignité a été remplacée par l'affirmation que tout doit être soumis aux lois du marché*.

De faibles taux de croissance économique prévalaient alors, car un marché relativement étroit imposait des limites à la production et le phénomène de grandes masses de capitaux inactifs (y compris les pétrodollars) se produisait, car ils ne pouvaient pas être investis de manière productive.

Mais pour les propriétaires de ces capitaux (personnes, banques, institutions financières), il n'était pas envisageable de les laisser acculés sans les faire fructifier.

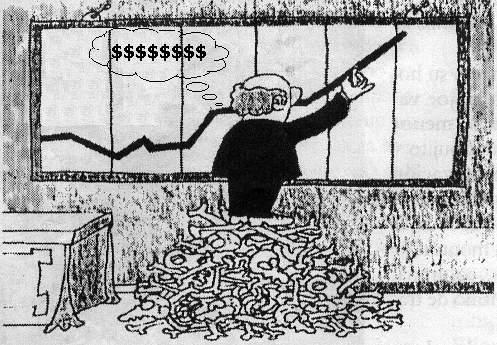

C'est ainsi que le rôle de la finance au service de l'économie, intervenant dans le processus de production et de consommation (avec des crédits, des prêts, etc.) a été relégué par le nouveau rôle du capital financier: produire des profits sans participer au processus de production.

Ce dernier aspect se concrétisa essentiellement de deux manières.

La première est que les investisseurs institutionnels gérant des fonds de pension, des compagnies d'assurance, des placements collectifs de capitaux et des fonds communs de placement achètent des parts dans des sociétés industrielles, commerciales et de services[3] <#_ftn3>. Ces groupes financiers interviennent ainsi dans les décisions politiques des entreprises afin que leur investissement produise les revenus élevés attendus, en leur imposant des stratégies à court terme. Et l'autre manière dont le rôle du capital financier spéculatif se développe est que les groupes financiers (fonds d'investissement, etc.) investissent dans la spéculation (par exemple avec des produits financiers dits dérivés), tout comme les entreprises industrielles, commerciales et industrielles dont une partie de ses bénéfices sont investis dans la spéculation plutôt que dans un investissement productif.

Ainsi, la pratique consistant à obtenir des bénéfices en créant des produits financiers ou en acquérant des produits existants et en faisant des opérations spéculatives avec eux est devenue générale.

En plus des produits financiers traditionnels (actions et obligations), de nombreux autres ont été créés. Il s'agit notamment des produits financiers dérivés, qui sont des papiers dont la valeur dépend ou «dérive» d'un actif sous-jacent et qui sont placés à des fins spéculatives sur les marchés financiers. Les actifs sous-jacents peuvent être un bien (matières premières et aliments: pétrole, cuivre, maïs, soja, etc.), un actif financier (une devise) ou encore un panier d'actifs financiers. Ainsi, les prix des matières premières et des aliments essentiels ne dépendent plus seulement de l'offre et de la demande mais du prix de ces papiers spéculatifs et donc la nourriture peut augmenter (et augmentent) de manière inconsidérée au détriment de la population et au profit des spéculateurs.

Par exemple, lorsqu'il est annoncé que les biocarburants seront fabriqués, les spéculateurs "anticipent" que le prix des produits agricoles (traditionnellement destinés à l'alimentation) augmentera et ensuite le papier financier (produit dérivé) qui les représente est plus cher, ce qui affecte le prix réel payé par le consommateur pour la nourriture.

Les investissements dans des produits financiers comportent différents niveaux de risque. Dans l'espoir de couvrir ces risques, une série complexe de produits financiers a été inventée qui gonfle de plus en plus la bulle et l'éloigne de l'économie réelle[4] <#_ftn4>.

Avec cette «économie internationale de la spéculation», comme l'appelle Drouin, l'accumulation du capital entre quelques mains s'est accélérée au détriment surtout des travailleurs, des retraités et des petits épargnants.

Dans le cas des participations financières (fonds de pension, compagnies d'assurance, fonds d'investissement, banques, etc.) dans les industries et les services, les revenus élevés que ces capitaux exigent et obtiennent sont basés sur la dégradation des conditions de travail dans ces industries et services. Le phénomène est bien connu: lorsqu'une entreprise annonce des licenciements, ses actions augmentent.

Telles étaient les façons dont le capital transnational maintenait et maintient

un taux de profit élevé et un taux accéléré d'accumulation et de concentration malgré une croissance économique lente et l'existence d'un marché restreint.

L'hégémonie du capital financier est-elle une caractéristique permanente du système, comme l'a dit Hilferding,

(Le capital financier, 1910) ou une phase transitoire du système capitaliste, comme le disait Sweezy (Theory of capitalist development, 1942), critiquant le premier? Bien que Sweezy ait plus tard s’approché des positions de Hilferding (The Triumph of Finance Capital. 1994).

Il ne fait aucun doute que la base permanente de l'économie capitaliste est le capital productif, sans lequel le capital financier ( hégémonique ou non) ne pourrait exister.

Pour cette raison, les grands capitaux transnationaux jouent non seulement le rôle principal dans le système financier, mais exercent également des activités productives dans les domaines les plus divers: de l'extraction des matières premières à la fourniture de toutes sortes de services (banques, assurances, santé, communication, information, fonds de pension, etc.) et à travers la production d'une grande variété de biens: biens de consommation immédiate comme la nourriture, biens durables comme les voitures, etc. et aussi dans le domaine de la recherche dans tous les ordres, notamment en technologie de pointe: électronique, génie génétique, etc.

L'industrie de l'armement est toujours intéressée à placer sa production, à tester ses nouveaux produits en conditions réelles (guerres dans le Golfe, en Yougoslavie et en Afghanistan, agression contre l'Irak, agression contre Gaza, etc.) et à élargir ses marchés, par exemple à travers le intégration de nouveaux pays dans l'OTAN.

La guerre est une option récurrente pour le capital monopoliste en période de crise économique, car c'est un moyen de réactiver la production industrielle sans avoir besoin de réactiver la demande (l'État achète la production d'armes avec l'argent du contribuable sans le consulter et la population de l'ennemi élu «consomme», d'ailleurs sans le vouloir, les bombes qu'il reçoit sur sa tête). Et après la guerre, les grands monopoles de l'industrie civile monopolisent les affaires de reconstruction et d '«aide humanitaire».

La guerre serait la forme la plus drastique de «destruction créatrice» (Schumpeter) inhérente au capitalisme. Les crises, les catastrophes naturelles majeures et les catastrophes sanitaires, telles que les épidémies et les pandémies, sont d'autres formes de «destruction créatrice» qui profitent aux grands capitaux.

En essaye de justifier l'énorme accumulation de profits par le capital financier parasite en théorisant que l'argent et les autres produits financiers sont des créateurs de valeur.

Mais le problème est que l'argent n'est pas une valeur mais représente une valeur. Et cette valeur n'est créée que dans l'économie réelle et l'argent à lui seul ne peut pas générer de valeur et produire des profits.

Ainsi, à l'expropriation traditionnelle du fruit du travail que pratique le capital dans le processus de l'économie réelle (obtention de plus-value), s'ajoute celle réalisée par le capital financier spéculatif sans participer à ce processus.

Le capital financier, en plus de ces mécanismes «légaux» destinés à obtenir une part croissante des valeurs créées dans la sphère productive, s'approprie directement les actifs des travailleurs, des retraités et des petits épargnants, commettant de véritables arnaques.

Par exemple, aux États-Unis, le géant transnational de l'énergie Enron a déclaré faillite reconnaissant une dette de 40 milliards de dollars et a laissé son personnel (12000 personnes) dans la rue, qui, en plus, il a dépouillé le capital de sa retraite investi en actions de l'entreprise elle-même. Dans d'autres faillites de grandes banques ou de groupes financiers transnationaux, des milliers de petits épargnants ont vu s'évaporer le fruit de nombreuses années d'efforts et même de privations.

Après Enron, d'autres cas similaires tels que WorldCom ont suivi et les deux plus grandes banques américaines ont été impliquées: Citygroup et JP Morgan Chase.

Dans le cas de WorldCom, un petit épargnant qui a acheté pour 10 000 dollars d'actions en mars 2000 a constaté en juillet 2002 que ses actions ne valaient que 200 dollars (AFP dépêche 21/07/02).

Une situation similaire s'est également produite dans certaines transnationales basées dans d'autres pays, comme Vivendi et d'autres en France. L'action Vivendi s'échangeait à 141,60 le 10 mars 2000, à seulement 9,30 le 16 août 2002 et 26,11 en janvier 2021.

Les scandales financiers révélés au cours de 2002 ont causé d'énormes pertes aux plus grands fonds de pension américains, qui ont décidé d'engager des poursuites contre les responsables, dont Enron et son auditeur Arthur Andersen, WorldCom et d'autres. Calpers, qui gère l'argent de 1300000 fonctionnaires californiens, CalSTRS (687000 enseignants du même état) et Lacera (132000 employés de Los Angeles) ont perdu 318 millions de dollars à la suite de la faillite de WorldCom (plus de 7 milliards de dollars évaporés). Le fonds de pension des fonctionnaires de l'État de New York (112 milliards de dollars d'actifs) a perdu 300 millions de dollars dans la faillite de WoldCom.

Les postes de direction dans les grandes entreprises transnationales et dans les fonctions gouvernementales importantes sont interchangeables (portes tournantes) et ce pratique existe dans de nombreux pays (ttps: //es.wikipedia.org/wiki/ Client Capitalism Https://es.wikipedia.org/ wiki / Rotating_Gate_ (pol% C3% ADtica)

Ce passage aller-retour entre la puissance économico-financière et les institutions publiques existe également dans les organisations internationales. Pour ne citer que deux cas: Barroso, ancien président de la Commission européenne, a été recruté par Goldman Sachs, qui, entre autres, a aidé au début des années 2000 le gouvernement grec à masquer son déficit.

Neelie Kroes, ancienne vice-présidente de la Commission européenne et responsable de la concurrence, a atterri chez UBER, transnationale qui refuse de reconnaître le statut des salariés aux gens qui travail à son service et les prive ainsi de retraite, vacances et autres assurances sociales.

Ce type d'esclavage moderne est appelé «économie collaborative»

Toutes ces faillites, opérations frauduleuses, scandales financiers, fuite des capitaux, etc., qui ont eu lieu sous la vue et la patience (et avec la complicité) des gouvernements, qui n'ont pas utilisé les mécanismes de contrôle dont ils disposaient, signifient un phénoménal. dépossession des ressources à d'immenses masses de population et la concentration de ces ressources dans les grands centres du pouvoir économique et financier transnational.

D'autres moyens qui permettent au capital financier transnational de saisir le fruit du travail d'autrui de manière parasitaire, c'est-à-dire sans intervenir dans le processus de production, sont la privatisation de la sécurité sociale, qui a été reprise par des fonds de pension privés, la substitution de partie du salaire ou autre rémunération dont le personnel des grandes entreprises est crédité par des actions ou par des options sur actions de la même société (stock-options), etc., qui sont des moyens différents de vol ou de fraude, comme ont peut lire dans un livre des économistes Labarde et Maris [5] <#_ftn5>.

Dans quelques années, les produits financiers dérivés (futures, options, forwards, swaps

etc.) à des fins spéculatives ou censées couvrir les risques se sont multipliés de manière exponentielle et leur montant est devenu astronomique et totalement détaché de l'économie réelle. Tous ces produits financiers circulent, en fait, comme monnaie, de sorte que le rôle de la monnaie dans la représentation des valeurs créées dans le processus de production a été totalement déformé, puisque la relation entre les valeurs réelles créées dans le processus de production et le fictives qui circulent sur le marché financier est de l'ordre de 10 à 1 et 20 à 1, selon différentes estimations.

Cela produit une véritable hypertrophie, totalement incontrôlée, de la sphère financière et un énorme capital fictif est créé, comme Marx l'a appelé et analysé dans le volume III du Capital [6] <#_ftn6>.

La dette extérieure est un système gigantesque de transfert des valeurs créées par le travail humain vers le capital financier et un mécanisme de dépossession des patrimoines nationaux[7] <#_ftn7>.

En bref, le capital financier transnational fonctionne comme une pompe d'aspiration de la richesse produite par le travail à l'échelle mondiale[8] <#_ftn8> et est le facteur déterminant de la politique socio-économique hégémonique qui viole les droits humains fondamentaux dans les domaines de l'alimentation, de la santé,de l'environnement, de l’éducation, le logement, etc.

C'est ainsi que la Banque Centrale Européenne s'occupe d'aider les banques et s'abstient de financer des projets destinés à affronter les problèmes provoqués pour la deterioriation accéléré de l’environnement[9] <#_ftn9>. Alors que l'espérance de vie des plus vulnérables diminue en raison de la pollution de l'environnement[10] <#_ftn10>. Et les vaccins COVID affluent vers les pays riches alors que les pays en manquent presque complètement.

"Le monde est au bord d'un échec moral catastrophique concernant la distribution équitable des vaccins contre le covid-19", a prévenu ce lundi le directeur de l'Organisation mondiale de la santé (OMS), Tedros Adhanom Grebreyesus. Aujourd'hui, "plus de 39 millions de doses de vaccins ont été administrées dans au moins 49 pays à revenu élevé. Seulement 25 doses ont été administrées dans un pays à faible revenu. Pas 25 millions, pas 25 000, seulement 25 », a-t-il souligné. Gebreyesus[11] <#_ftn11>.

Et en 2020, l'écart entre la petite minorité des plus riches et l'énorme masse des plus pauvres s'est énormément creusée, les premiers multipliant leurs revenus tandis que les seconds s'enfonçaient encore plus dans la misère[12] <#_ftn12>.

------------------------------------------------------------------------

[1] <#_ftnref1>Je suis reconnaissant à l'avocat argentin, le Dr Pablo Peredo, de m'avoir informé de l'existence de ladite décision.

[2] <#_ftnref2>Alejandro Nadal. Juicio final sobre el dinero. La Jornada. 2012. *https://www.jornada.com.mx/2012/12/19/opinion/030a1eco <https://www.jornada.com.mx/2012/12/19/opinion/030a1eco>*

[3] <#_ftnref3> Les fonds d'investissement collectent des fonds auprès de fonds de pension, d'entreprises, d'assurances, de particuliers, etc., et les utilisent dans le rachat d'entreprises industrielles, commerciales ou de services, qu'ils conservent s'ils sont très rentables ou pour des raisons stratégiques ou s'ils sont en déficit ou non rentables, ils les «assainissent» en licenciant du personnel puis en les revendant avec une marge bénéficiaire considérable. Les achats sont réalisés en utilisant le LBO (Leverage Buy-out) qui pourrait se traduire par des «opérations à effet de levier», qui consiste à financer l'achat avec une partie de capital propre (généralement 30%) et une autre partie (70 %).% restant) avec des emprunts bancaires, garantis par les fonds propres de la société acquise.

En 2020, les cinq principaux fonds d'investissement au monde étaient: Blackrock 7 billions de dollars, Vanguard 5,7 billions de dollars; Schwab 4,3 milliards; State Street 3,1 milliards; Morgan 2,6 billions de dollars. Total 22,7 billions de dollars.

https://mutualfunddirectory.org/latest-directory-ranking-here/

[4] <#_ftnref4> François Chesnais, La mondialisation financière, (François Chesnais., Éditeur) éd. Syros, Paris, 1996, Ch. 8.

François Chesnais, La fin d'un cycle. Portée et évolution de la crise financière. Publié en espagnol dans Herramienta Nº 39, Buenos Aires, octobre 2008 et en français dans Inprecor Nº 541-542, Paris, septembre / octobre 2008.

Michel Drouin, Le système financier international, Edit. Armand Colin, Paris, janvier 2001.

[5] <#_ftnref5>Philippe Labarde y Bernard Maris, /La bourse ou la vie, la grand manipulation des petits actionnaires/, edit. Albin Michel, Paris, mayo 2000. Voir aussi Michel Husson, /Les fausses promesses de l'épargne salariale/, en /Le Monde Diplomatique/, febrero 2000 y Whitney Tilson, /Stock options, perverse incentives/, en www.fool.com/news/foth/2002/foth020403.htm <http://www.fool.com/news/foth/2002/foth020403.htm>, 03/04/02.

[6] <#_ftnref6> Dans le volume III de Capital, faisant référence au placement des lettres comme moyen de circulation autonome ou quasi-monnaie, Marx cite J.W. Bosanquet: Il est impossible de dire quelle part provient de vraies afaires par exemple, des achats et ventes réels, et quelle part est due à des causes fictives et des lettres sans fondement, qui sont actualisées simplement pour collecter d'autres qui sont en circulation avant l'échéance. , créant ainsi un capital fictif, créant ainsi de simples moyens imaginaires de circulation.

[7] <#_ftnref7> - Alejandro Teitelbaum qu'est-ce qu'une dette extérieure? http://www.uruguay.attac.org/deudaext/QuesDeuda.htm; -À. Teitelbaum, Responsabilité des organisations financières internationales https://www.cadtm.org/Responsabilidad-de-las;

-*CADTM* https://www.cadtm.org/Una-sentencia-del-TJUE-afirma-que-un-Estado-tiene-el-derecho-de-impose

-Alejandro Teitelbaum, qui paie la dette illégale et illégitime de la Grèce? https://www.alainet.org/es/articulo/170589

[8] <#_ftnref8> Les 100 plus grands propriétaires d'actifs dans le monde totalisent 144978409214982 $ (145 mil milliards de dollars)

https://www.swfinstitute.org/fund-rankings.

*[9]* <#_ftnref9>Que la BCE prenne sa part pour le

climat!htps://blogs.mediapart.fr/jmharribey/blog/220121/que-la-bce-prenne-sa-part-pour-le-climat?utm_source=20210122

[10] <#_ftnref10>*Cardiovascular disease burden from ambient air pollution in Europe reassessed using novel hazard ratio functions. */European Heart Journal/, Volume 40, Issue 20, 21 May 2019, Pages 1590–1596,**https://academic.oup.com/eurheartj/article/40/20/1590/5372326 <https://academic.oup.com/eurheartj/article/40/20/1590/5372326>

[11] <#_ftnref11>L'OMS critique l'égoïsme des pays riches et des sociétés pharmaceutiques.

http://www.ipsnoticias.net/2021/01/la-oms-critica-egoismo-los-paises-ricos-las-farmaceuticas/ <http://www.ipsnoticias.net/2021/01/la-oms-critica-egoismo-los-paises-ricos-las-farmaceuticas/>

[12] <#_ftnref12>-*Oxfam* Le virus des inegalités 25 janvier 2021

https://www.oxfamfrance.org/wp-content/uploads/2021/01/Rapport_Oxfam_Davos_inegalites_2021.pdf.

Les revenus combinés des 10 personnes les plus riches du monde pendant la pandémie de coronavirus ont atteint 540 milliards de dollars, selon une étude récente de l'organisation Oxfam.

Ce montant suffirait à empêcher les habitants du monde de sombrer dans la pauvreté à cause du virus et à payer pour un vaccin pour tous, a déclaré l'ONG.

https://www.bbc.com/mundo/noticias-55802753

-*Rapport FAO 2020*: la faim dans le monde est en hausse depuis 2014 et touche 690 millions de personnes

https://caongd.org/informe-de-la-fao-2020-el-hambre-en-el-mundo-esta-en-aumento-desde-2014-y-afecta-a-690-millones-de- personnes / #

http://www.fao.org/publications/sofi/2020/es/

- *Rapport du BIT*. Le manque d'emplois rémunérés touche près de 500 millions de personnes

Le manque de travail décent associé à la montée du chômage et à la persistance des inégalités font qu'il est de plus en plus difficile pour les gens de construire une vie meilleure grâce à leur travail, selon la dernière édition du rapport mondial de l'OIT sur les tendances sociales et l'emploi BIT https: //www.ilo.org/global/research/global-reports/weso/2020/lang--es/index.htm

Del mismo autor

- Haití: Historia de un genocidio y de un ecocidio 08/07/2021

- Elections en France : énorme escroquerie contre le corps électoral 28/06/2021

- Vacunas anticovid: ¿suspensión temporaria de los brevets? 13/05/2021

- El Día Internacional de los Trabajadores 03/05/2021

- Capitalisme financier 18/02/2021

- (Un)witting Servitude and Minds Manipulation 09/02/2021

- Capitalismo financiero 29/01/2021

- Servitude (in)volontaire et manipulation des esprits 11/01/2021

- Servidumbre (in)voluntaria y manipulación de las mentes 05/01/2021

- "Representative" Democracy in a State of Advanced Decomposition 21/07/2020